らふ

らふこんにちは、高配当株投資家のらふです!

今回は、温度センサ販売会社の芝浦電子(6957)を解説!

事業内容・業績・買い時について徹底分析します!

さっそく、「芝浦電子」の事業内容から見ていきましょう!

≪まとめだけ見たい方は↓↓↓をどうぞ!≫

1分でわかる芝浦電子まとめ(→は筆者の感想です)

・配当利回り4.5%(2024年7月5日現在)

→高配当、高配当株投資には最適。

・配当性向60%程度(2024年度実績)

→やや高いが正常範囲、積極的な株主還元です。

・営業利益は直近鈍化、営業利益率は15%(2024年度実績)

→伸び悩みは気になるが、利益率は高水準。

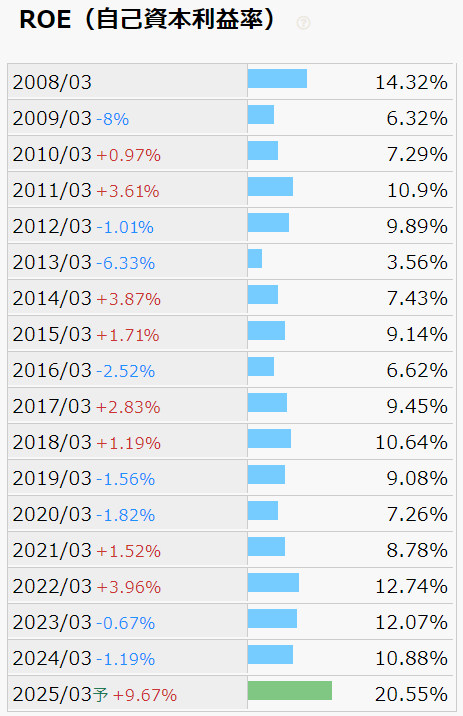

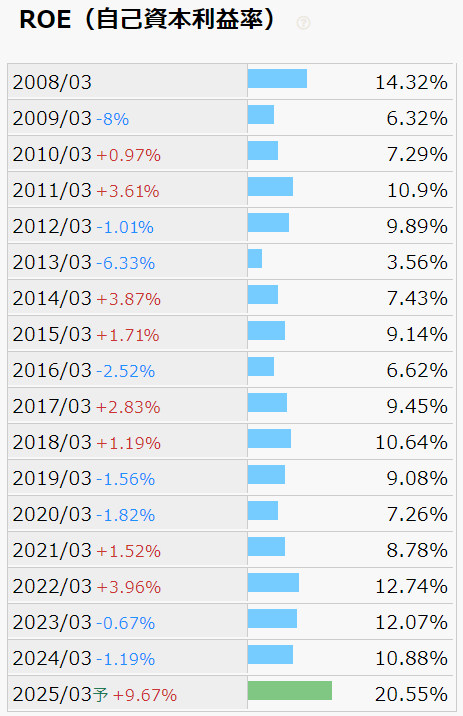

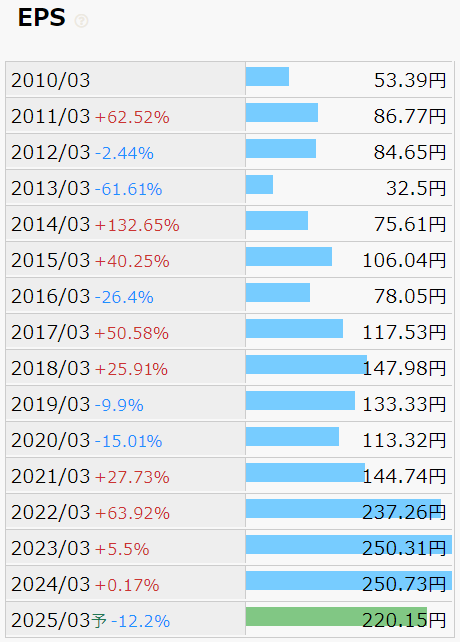

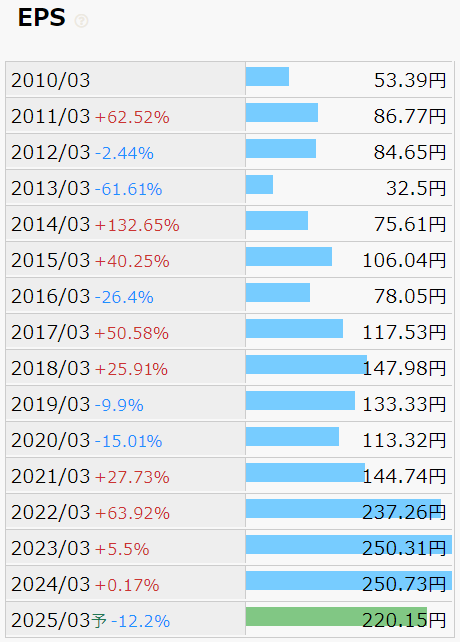

・ROEは2024年10%、EPSは概ね右肩上がり(直近10年間)

→70点くらいの数字。

・営業CFはプラス、投資CFはマイナス、財務CFはマイナス。(直近10年平均)

→CFは順調そのもの。

・キャッシュリッチの判定

→有利子負債ほぼなくキャッシュリッチ企業。

懸念事項(リスク)

・景気に左右されやすい

→個人消費の依存度高、景気低迷の影響は大きい。

・半導体不足により打撃をうける

→半導体の需要に左右される、代替手段の確保も困難。

・ライバル企業の台頭

→サースミタは数ある企業で取り扱っており競争激化は必須。

大手企業の参入は脅威。

買い時

・利回り4,5%以上

・株価3,000円以下

・配当落ちの直後

※投資は自己責任でお願いします。

サースミタ(温度計センサ)で世界No.1シェアを獲得。

売上の鈍化は気になるが、海外展開もしており今後に期待が持てる。

利回りも高くポートフォリオに入れたい銘柄。

らふオススメ度★★★☆☆(3.4)

芝浦電子とは≪温度計センサの販売会社≫

芝浦電子は温度計センサの販売を行う会社です。

温度計センサは温度を把握して適切に電子機器等を使うためのセンサーをさします。

一般的にイメージする温度計が代表例ですね。

温度計の他にも炊飯器や冷蔵庫、エアコンなど様々な電子機器に導入されています。

自動車や洗濯機などにもついており温度計センサ無くして生活なしと言えるでしょう。

更に同社のサースミタ(温度計センサ)は世界シェアNo.1

グローバル展開にも余念がなく、アジアを中心に世界展開しています。

温度計センサは電子機器には必須であり、安定した売上を見込めるのが事業の強みですね。

日本の市場だけでなく

世界の市場を狙いにいけるのはかなりの強みです!

サースミタ(温度計センサ)のみのライバル会社はありませんが、

エレマテック(2715)、SEMITEC(6626)あたりが似た事業を行っています。

芝浦電子 株価推移

2020年はコロナの影響もあり株価は下落。

その後は比較的ボラティリティ(変動幅)があるものの右肩上がりで推移しています。

2021年から2022年の1年で株価が2倍に伸びていますよね。

これは、コロナでの利益減を挽回し、前年比利益が2倍以上になったのが要因です。

不況からのし上がる力がある企業と言えるでしょう。

現在は割高でも割安でもないといった水準です。

芝浦電子 配当金の状況

配当政策(方針)

芝浦電子の配当方針は下記のとおりです。

株主還元に関する基本方針

当社は、株主様への利益還元を経営上の重要課題のひとつとして捉え、引き続き経営体質の強化、持続的な業績成長に取り組み、配当につきましては、今後も業績に過度に影響されることなく、安定的に行っていく方針です。〈HPより〉

株主各位に対する利益還元を経営の重要政策のひとつとして認識しており、業績の進展状況に応じ増配などにより、積極的に還元を行う考えであります。基本的には、将来の収益向上に向けた投資に資金を積極的に活用しながら、株主各位に対しましても長期的な利益還元に努めております。

〈剰余金配当に関するお知らせより(2024.5.20)〉

配当方針を要約すると

「利益は基本会社発展に使うけど、株主にも安定した配当金を出すよ」という感じです。

企業のHPに乗っている配当方針は株主にそこまで還元する姿勢が見えないものの

直近のお知らせを見ると、「業績の進展状況に応じ増配など」と文言が入っており積極的な還元姿勢が伺えます。

配当金○○円以上や配当性向○○%などの具体的な数字が入っていないのは

残念ですが、過去の配当金推移(次の項目で解説)を見ると積極的に還元する姿勢は間違いなさそうですね。

上記配当方針を踏まえたうえで、配当金の実績を見ていきましょう。

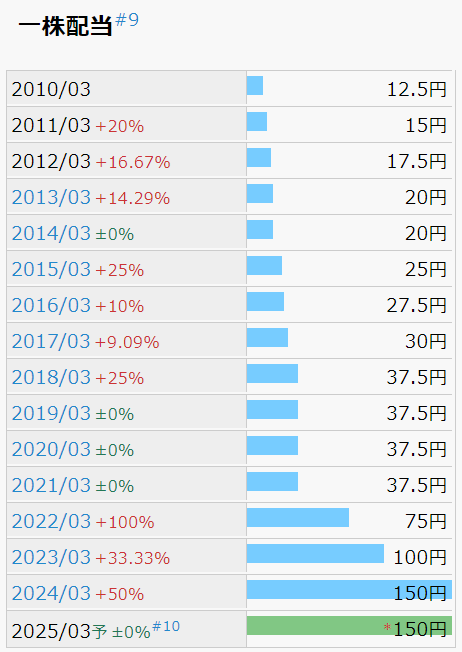

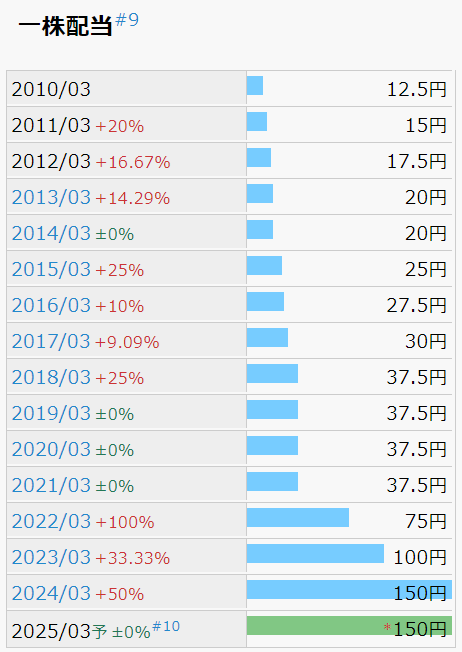

配当金の推移

直近10年で配当金は7.5倍に!(2014年20円→2024年→150円)

飛んでもない水準で伸びています。

2021年→2022年で利益2倍に伴い配当も2倍になった恩恵が大きいですね。

10年で7回増配かつ増配幅も大きく期待が持てます。

高配当株投資は配当が命!

減配(最低過去10年)の有無は必ずチェックしよう!

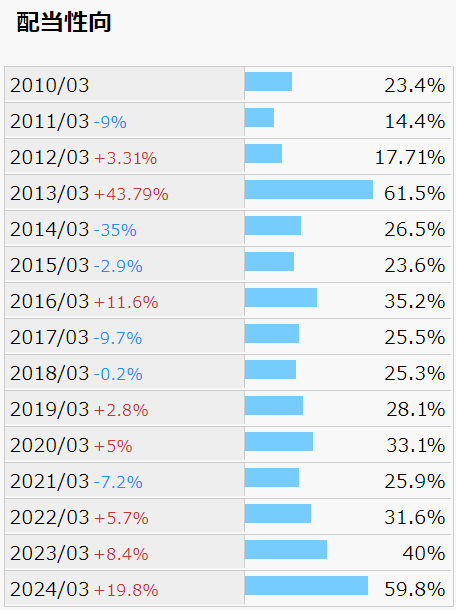

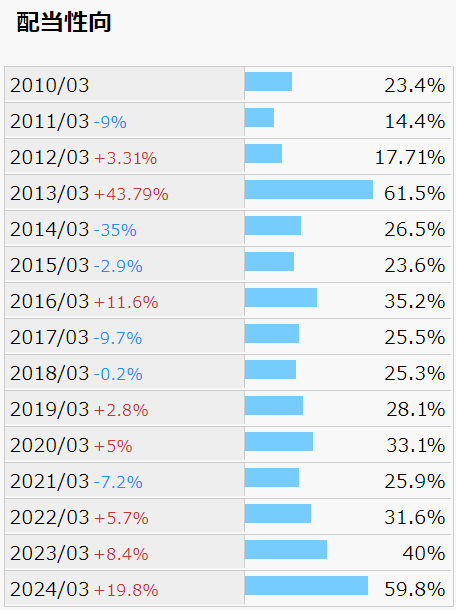

配当性向

●配当性向とは

→企業が稼いだ利益のうち、どのくらい配当金に使われているかを示す値です。

例)100万円利益が出て、60万円配当に使ったのであれば配当性向は60%。

配当性向は25-60%と幅はありますが、程よい水準ですね。

2024年は配当金を前年比1.5倍にしたため配当性向60%とやや高い水準です。

とはいえ、減配もないので比較的安定していると言えるでしょう。

●配当性向の目安(参考)

配当性向は25-50%程度が高配当株投資に向いています。(上場企業の平均は30-40%)

25%↓は株主還元に消極的、50%↑は配当が減る等のリスクあり。(一概には言えませんが)

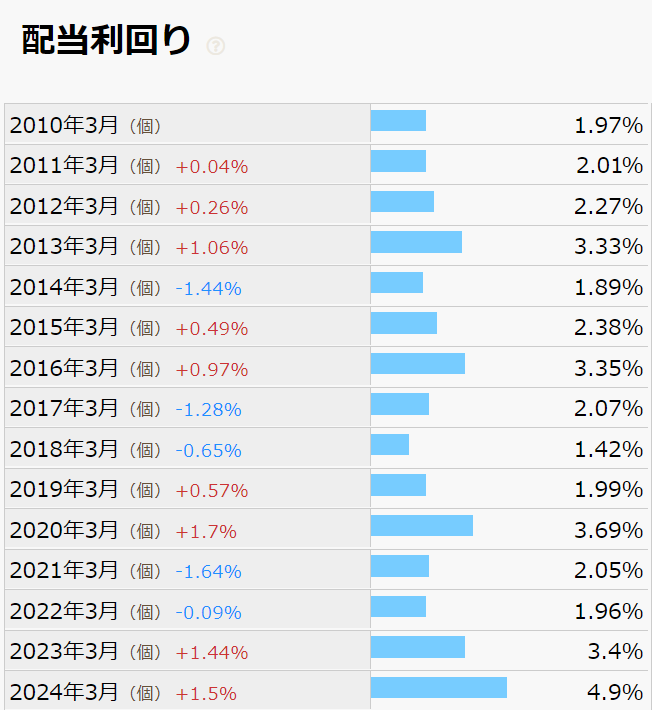

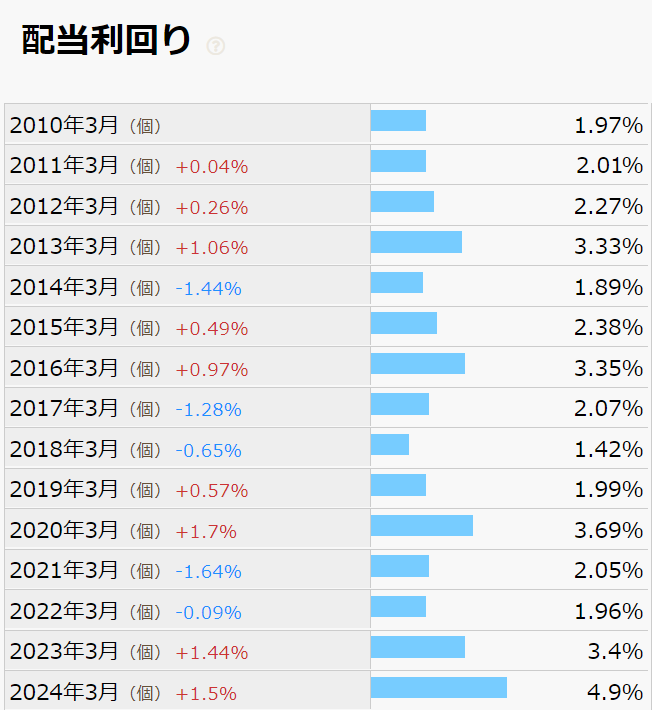

配当利回り

●配当性向とは

→企業が稼いだ利益のうち、どのくらい配当金に使われているかを示す値です。

例)100万円利益が出て、60万円配当に使ったのであれば配当性向は60%。

2023年までは長らく配当利回り4%未満でしたが、2024年に大台の4%台に!

2024年は4-5%の間で推移しており、高配当株の中でも利回りが高いと言えます。

そこまで悪い要素がない中(らふの主観)で高利回り化しているので

高配当株投資家としては嬉しい状況ですね。

●配当利回りの目安(参考)

配当利回りは3.5%以上が高配当株の目安水準です。(上場企業の平均は約1.8%)

利回り3%未満は配当金の旨味が少ないので高配当とは言えない。

利回り5%以上は特別配当や業績不振などの理由で利回りが高いことが多く購入時は注意が必要。

芝浦電子 財務分析

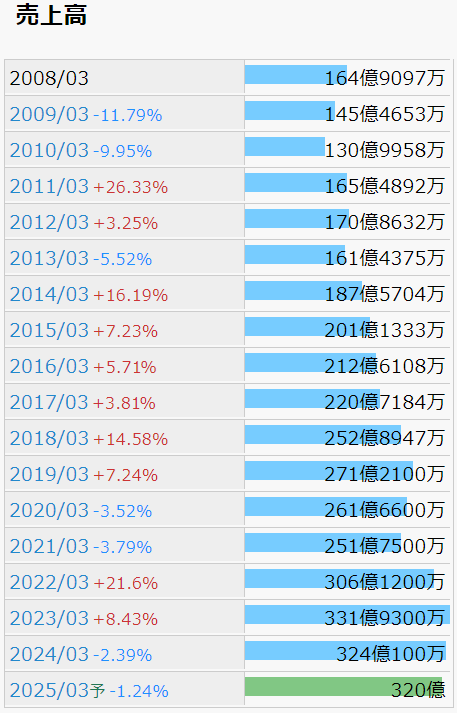

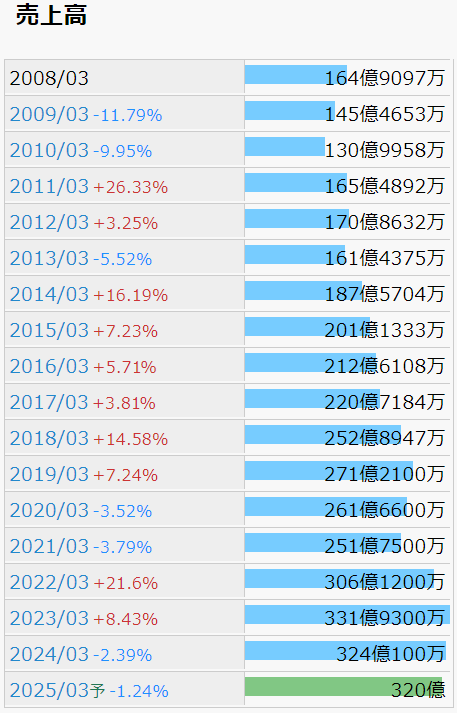

売上高

直近は伸び悩みもありますが概ね堅調に推移していますね。

直近の鈍化理由を探ってみましょう。

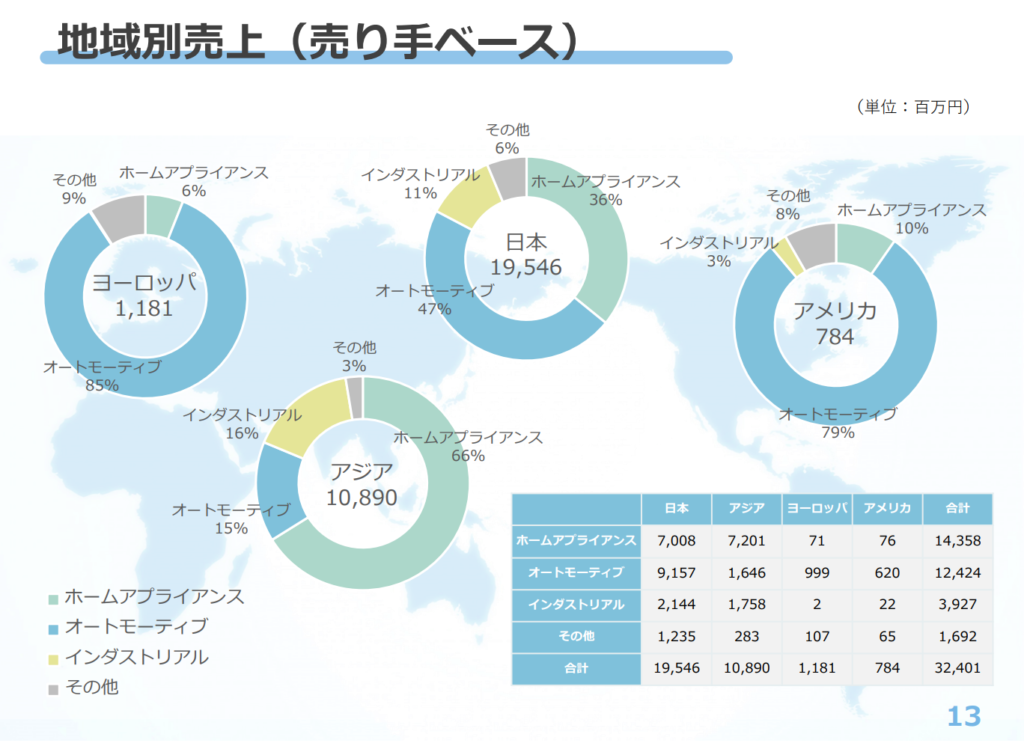

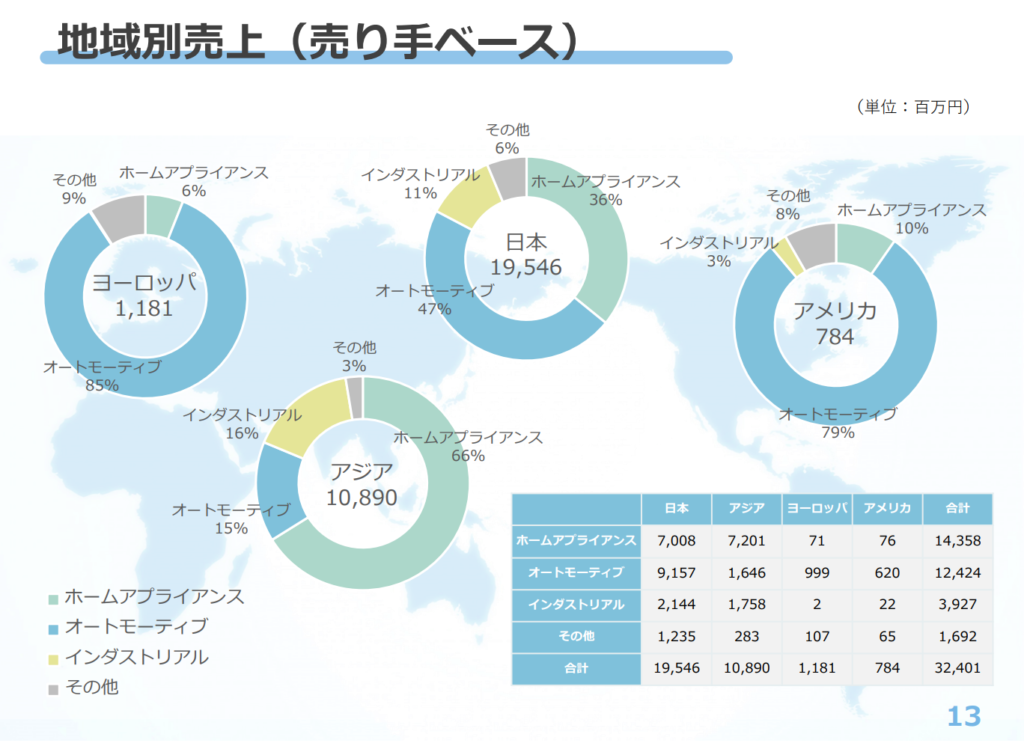

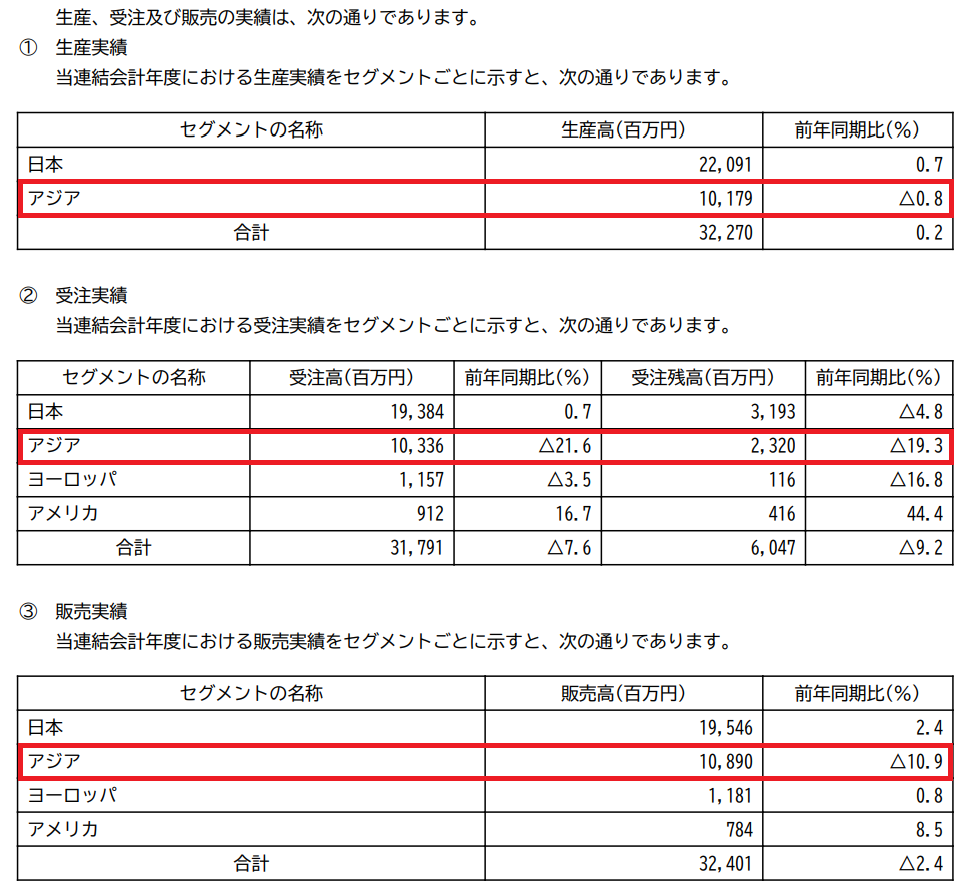

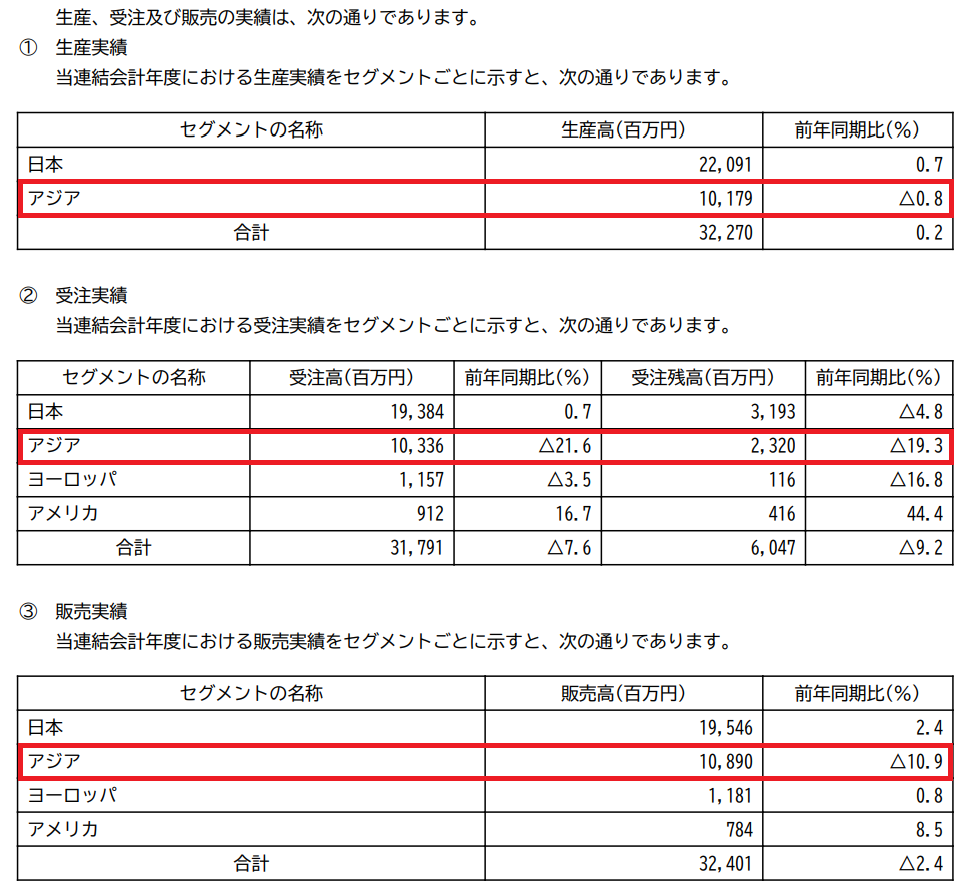

詳細な売上等がわかる有価証券報告書を見ると、アジア圏での売上が前年比10%落ちているのがわかります。

これは、中国の景気低迷が主因です。

中国では、2023年までにかけて不動産価格が急騰し、ニューヨークの不動産価格なども凌駕する

異常なまでに加熱した不動産市場になっていました。

そんな相場も終わりを迎え、2023年から2024年にかけて不動産バブルは徐々に崩壊。

個人の景気低迷もあり、現在中国は不況に陥っています。

芝浦電子の商品は自動車やエアコンなどの電子機器に内蔵されており、景気の影響はさけられません。

そのため、しばらくは中国での売上は期待できないと思ったほうが良さそうですね。

コロナの時も売上が10%ほど落ちているので、景気に左右される銘柄という点は抑えておきましょう。

営業利益・営業利益率

●営業利益率とは

→本業で稼いだ営業利益が売上に対してどの程度あったのかを示す指標です。

例)売上10万円、利益1万円であれば営業利益率は10%。(高いほど効率的に稼いでいる)

コロナ以降の営業利益率は15%前後で安定、高い水準ですね。

売上高でも解説した中国の経済低迷の影響で、しばらくは利益が伸び悩みそうです。

売上高や利益率、配当性向から勘案すると2025年、2026年の増配は厳しいでしょう。

しばらくは厳しい戦いになりそうです。

●営業利益率の目安(参考)

営業利益率は10%以上が合格ライン。(上場企業の平均は約7%)

※業種によって平均に上下あり(0%~30%程度)、あくまでも参考材料のひとつ。

ROE(自己資本利益率)

●ROE(自己資本利益率)とは

→株主から集めたお金(資本)で、どのくらい効率的に利益を得たか示す指標です。

例)自己資本10万円、利益1万円であればROEは10%。(高いほど効率的に稼いでいる)

ROEは10%程度と標準的な値です。

2025年は20%の予定ですが、株式分割を行った際のデータが上手く反映されていないだけですね。

実際は半分の10%程度に落ち着くと思われます。

●ROEの目安(参考)

ROEは8%が妥協、10%以上が合格ライン。(上場企業の平均は約9%)

※業種によって平均に上下あり(0%~15%程度)、あくまでも参考材料のひとつ。

EPS(1株あたりの純利益)

●EPS(1株あたりの純利益)とは

→1株あたりどのくらい純利益が出たのかを示す指標です。

例)発行済み株式1万株、純利益100万円であればEPSは100円。(高いほど効率的に稼いでいる)

直近は中国の経済低迷の影響を受け鈍化していますが、概ね堅調です。

2026年頃には経済状況が落ち着くといいのですが・・・

※数値よりもトレンドが1億倍大事です。

●EPSの目安(参考)

EPSは直近10年のトレンドを見よう!

右肩上がり=OK

横ばい=微妙

右肩下がり=危険

※数字は株数とかで上下するので飾り程度です。

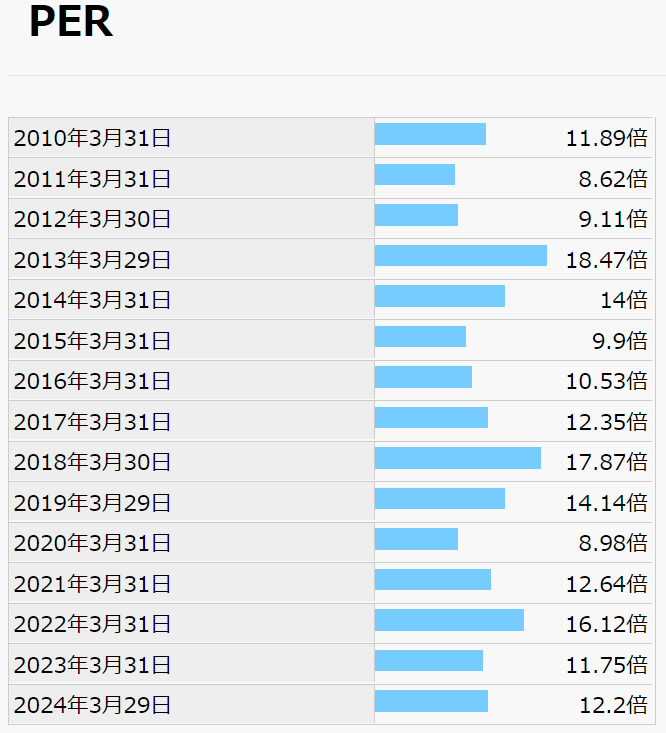

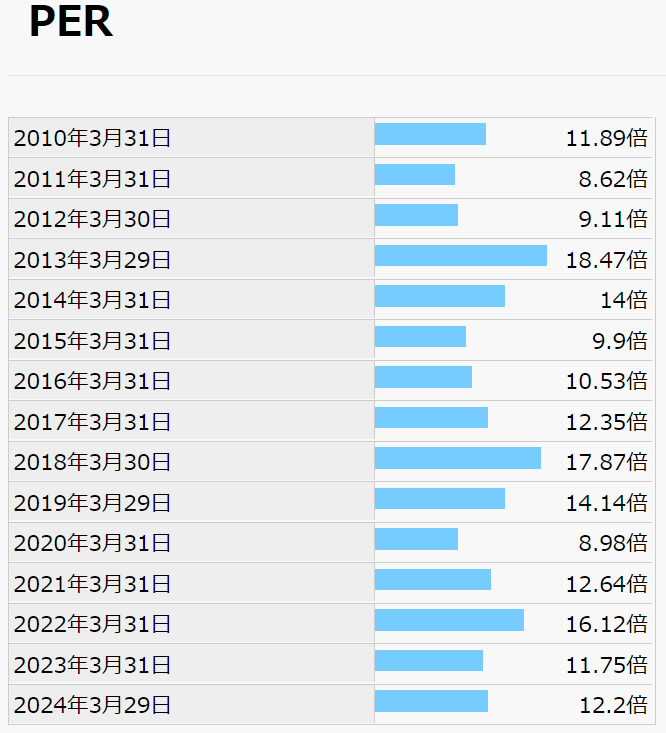

PER(株価収益率)

●PER(株価収益率)とは

→時価総額(円)を何年で稼ぐことができるのか示す指標です。

例)時価総額10億円、純利益1億円であればPERは10倍 。(高いほど割高傾向)

ここ5年は10倍前後の狭いレンジ(幅)ですが、2024年7月現在は約15倍。

2018年の17倍に迫る勢いです。

数年前に比べると割高な水準に見えますが、配当利回りも約4.5%と高く

悪くはない買い場に思えますね。

とはいえ、売上は減少傾向のため今後の展望は要注視です。

●PERの目安(参考)

PERは10~20倍程度が目安。(上場企業の平均は約15倍)

※業種によって振れ幅が大きい、あくまでも参考材料のひとつ。

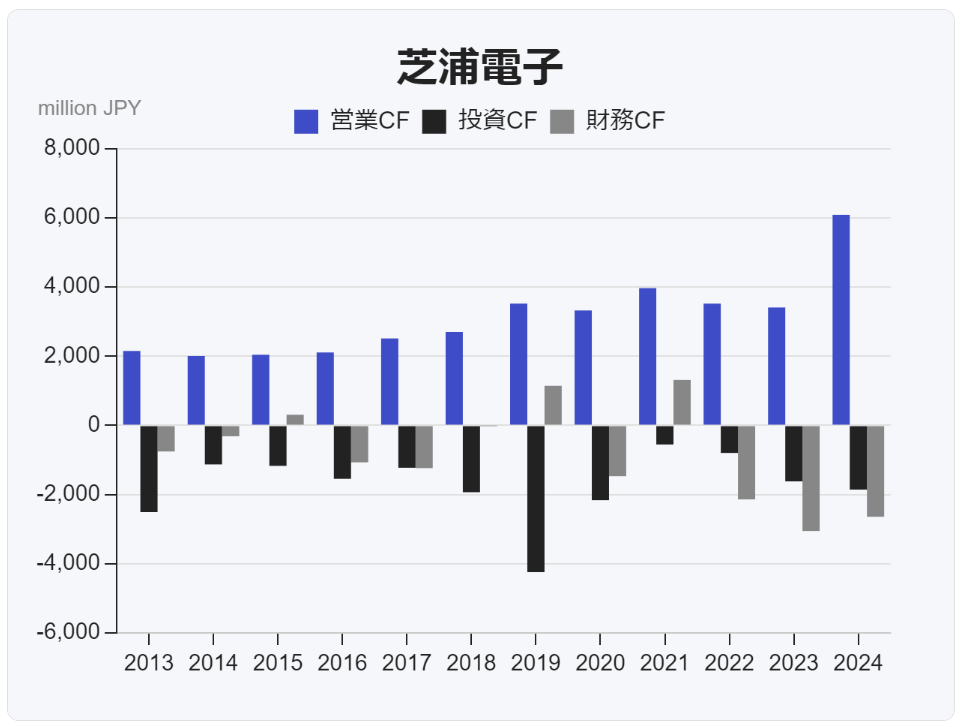

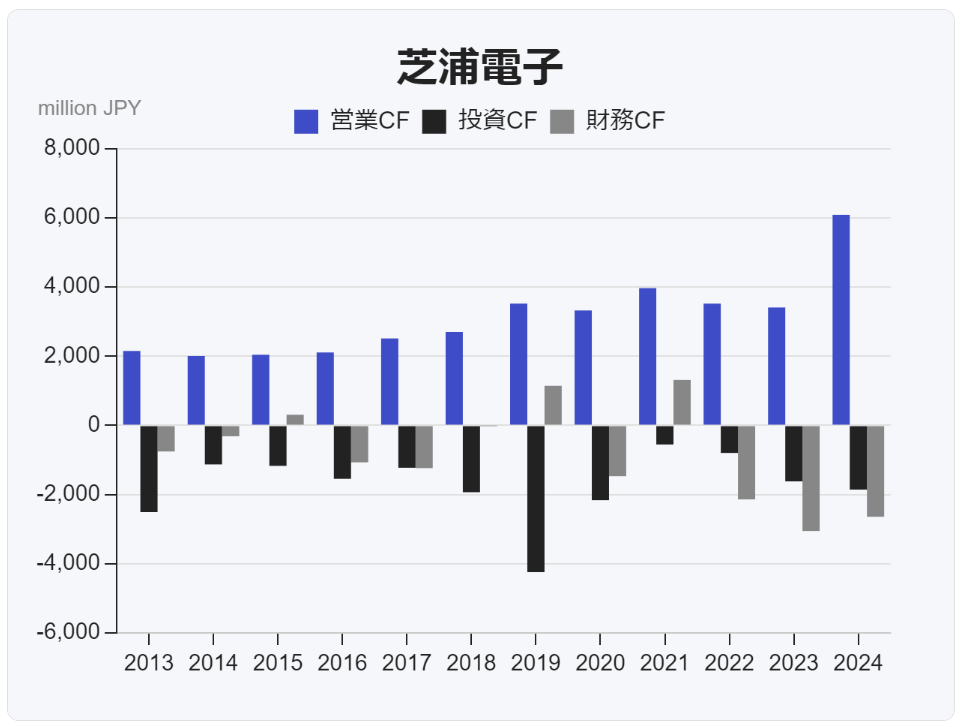

キャッシュフロー(CF)

●キャッシュフロー(CF)とは

→お金の出入りを表す指標です。

プラスは資金増、マイナスは資金減の認識でOKです。

■営業CFについて

→本業で稼げていればプラス。(お金がはいる)

■投資CFについて

→設備投資等をしていればマイナス。(お金がでていく)

■財務CFについて

→資金調達はプラス、返済はマイナス。

手元の現金は増え、投資も積極的に行い負債は減るという良いCFです。

財務CFがプラスになっている時は資金調達による借金です。

典型的な優良企業のCFですね。

他企業と比べると営業CFが安定しており

資金効率が良く、安定した経営に繋がっています。

●各CFの目安(参考)

■営業CF

+が好ましい。(+=お金が増えている)

■投資CF

一般的には-が好ましい。(-=積極的に投資をしている)

■財務CF

一般的にはマイナスが好ましい。(-=返済する余力がある)

財務状況(自己資本比率等)

●自己資本比率とは

→手元の資本のうち、自分の資本の割合を示す指標です。

例)現金10万円のうち借入した分が3万円=自己資本比率は70%。(高いほど経営安定)

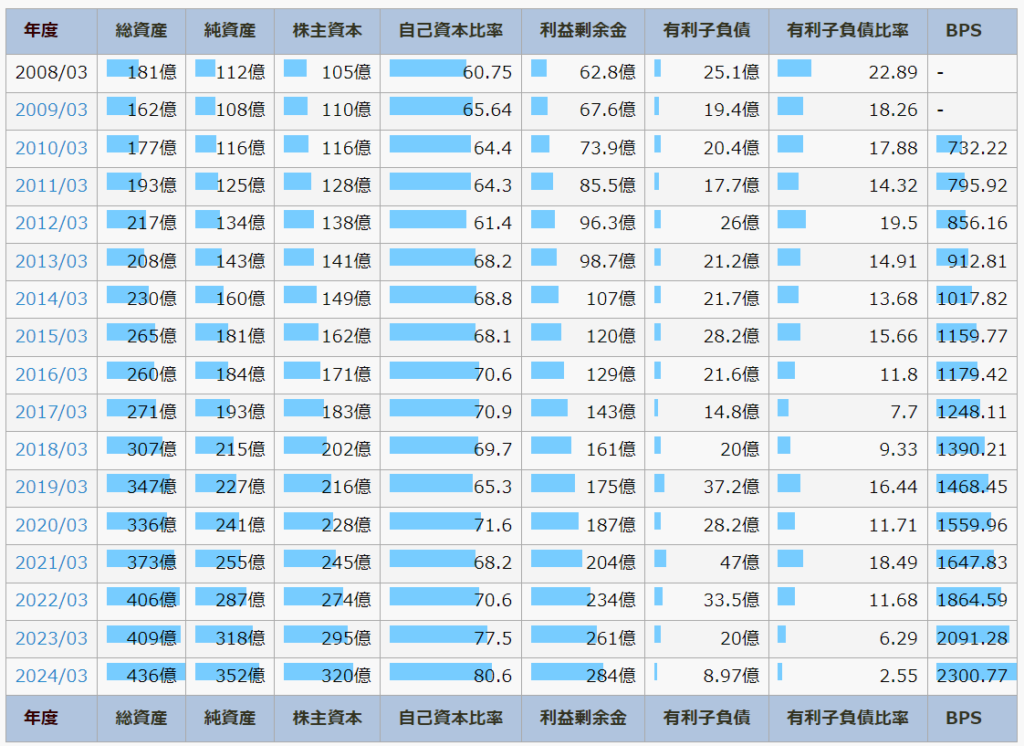

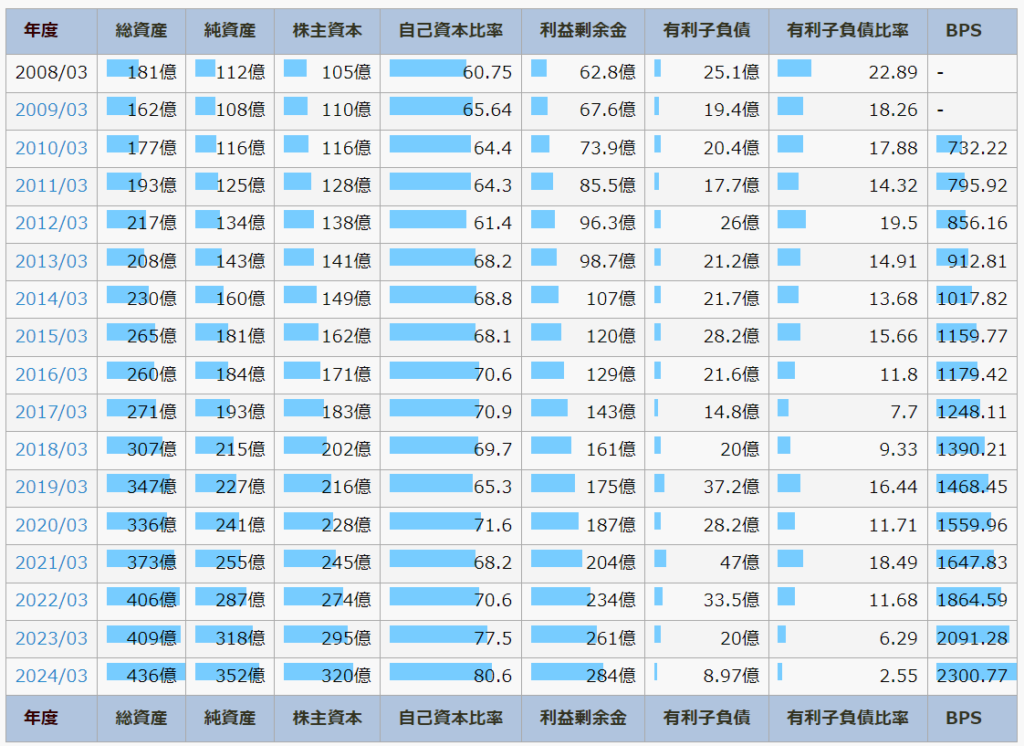

直近10年で自己資本比率は68→80%に上昇。

自己資本比率は右肩上がりでその証拠に利益剰余金も積みあがっています。

また、有利子負債も殆どなく、財務盤石と言えますね。

●自己資本比率の目安(参考)

自己資本比率は50%以上が合格ライン。(上場企業の平均値は約40%程度)

※業種によって平均に上下あり(数%~60%程度)、あくまでも参考材料のひとつ。

キャッシュリッチの判定(現金等)

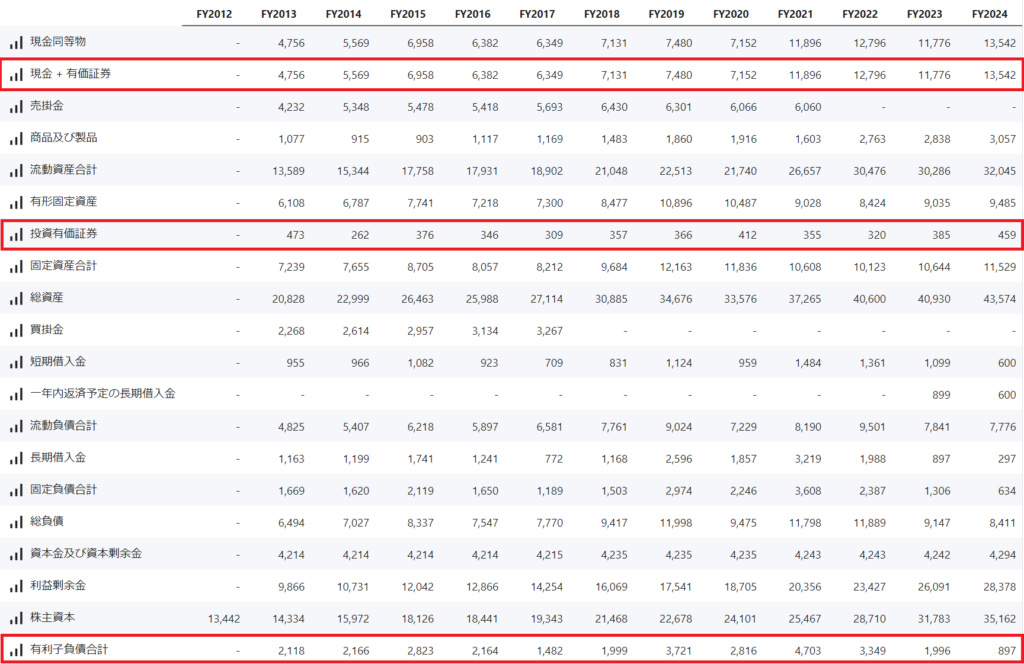

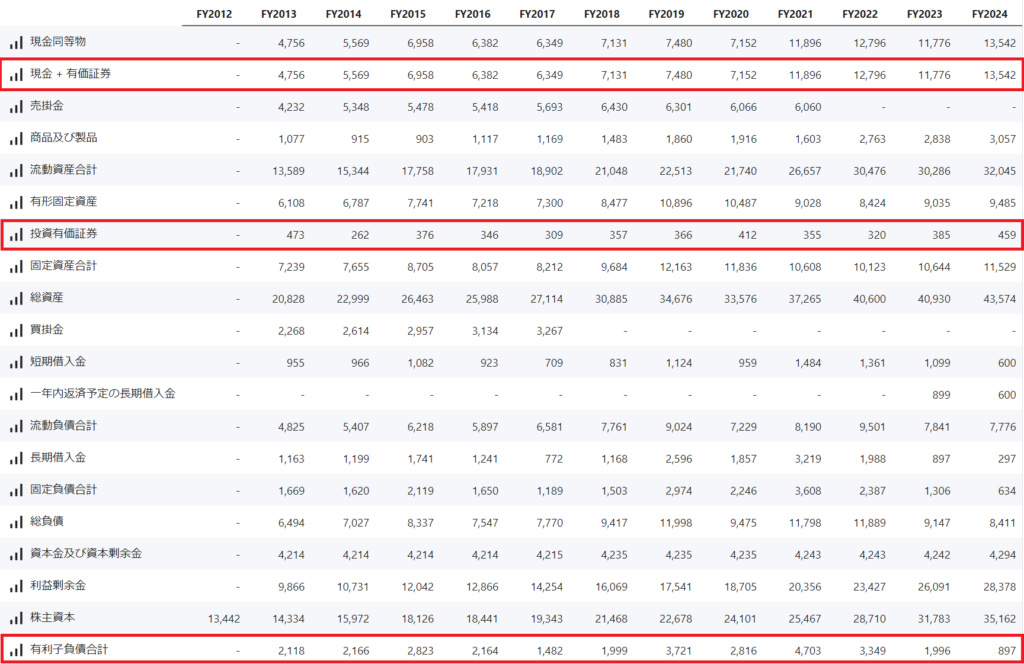

現金+有価証券は年々上昇しており、良い傾向が見て取れますね。

次にキャッシュリッチ企業なのか見ていきましょう。

●キャッシュリッチとは

→ネットキャッシュ(現金+有価証券等)-有利子負債がプラスになる企業のこと。

キャッシュリッチ=手元の現金等が多い=不測の事態も対応可能=安定した経営をしやすい

企業の財務状況を表す上記画像(貸借対照表)を見ると、

現金+有価証券等が140億円、有利子負債(利息がつく借金)は8.97億円です。

現金+有価証券-有利子負債はプラスでありキャッシュリッチ企業です!

財務盤石な任天堂等の大企業もキャッシュリッチ企業が多いです。

安定した経営には、キャッシュリッチありと言えるでしょう。

配当継続可能年数

●配当継続可能年数とは ※当ブログオリジナルの単語です。

→ネットキャッシュ(現金+有価証券等)-有利子負債を元手にし

直近と同額の配当金をあと何年間出せるのかという指標。

配当継続可能年数が多いほど、利益減でも配当を出しやすい。

また一時的に配当性向が100%を超えても、余剰金で賄えるのが強み。

(=減配されにくい)

元手は131億円、2024年度の配当総額は23.3億円です。

よって配当継続可能年数は5.6年。

直近で増配を繰り返していることもあり、配当継続可能年数は低い数値です。

暫くは利益を貯めるため増配しないという選択もありそうですね。

●配当継続可能年数の目安(参考)

10年以上あれば利益が積みあがっている企業と見なせる。

高配当株投資では最低でも5年以上は欲しい。(らふの主観)

芝浦電子 懸念事項(リスク分析)

筆者が感じた懸念事項(リスク)は下記の3つです。

芝浦電子を買う際にはこれらのリスクを許容しつつ、別の銘柄でリスク分散を行えるといいですね。

コロナショックや直近の中国市況低迷を筆頭に、景気の影響を受けています。

個人消費の依存度が大きいため、不景気による利益減で減配等の起きる可能性は少なくないでしょう。

パソコンなどの電子機器には半導体が欠かせません。

芝浦電子のサースミタ(温度計センサ)も半導体需要に大きく左右されるため

再び世界的な半導体不足に陥った際は深刻な影響を受けるでしょう。

代替手段もなく大きなリスクと言えます。

上場企業でサースミタを専門に扱っているのは芝浦電子だけですが、

TDK(6762)など、時価総額が100倍近くもある会社でもサースミタを扱っています。

世界シェアNo.1と公式HPでは堂々謳っていますが、ここ最近の売上鈍化を見ると

市場の流れに乗れていないと言わざるを得ません。

ライバル企業にシェアを奪われた場合は、挽回の余地なく凋落は必須に思えます。

芝浦電子 徹底分析のまとめ

1分でわかる芝浦電子まとめ(→は筆者の感想です)

・配当利回り4.5%(2024年7月5日現在)

→高配当、高配当株投資には最適。

・配当性向60%程度(2024年度実績)

→やや高いが正常範囲、積極的な株主還元です。

・営業利益は直近鈍化、営業利益率は15%(2024年度実績)

→伸び悩みは気になるが、利益率は高水準。

・ROEは2024年10%、EPSは概ね右肩上がり(直近10年間)

→70点くらいの数字。

・営業CFはプラス、投資CFはマイナス、財務CFはマイナス。(直近10年平均)

→CFは順調そのもの。

・キャッシュリッチの判定

→有利子負債ほぼなくキャッシュリッチ企業。

懸念事項(リスク)

・景気に左右されやすい

→個人消費の依存度高、景気低迷の影響は大きい。

・半導体不足により打撃をうける

→半導体の需要に左右される、代替手段の確保も困難。

・ライバル企業の台頭

→サースミタは数ある企業で取り扱っており競争激化は必須。

大手企業の参入は脅威。

買い時

・利回り4,5%以上

・株価3,000円以下

・配当落ちの直後

※投資は自己責任でお願いします。

サースミタ(温度計センサ)で世界No.1シェアを獲得。

売上の鈍化は気になるが、海外展開もしており今後に期待が持てる。

利回りも高くポートフォリオに入れたい銘柄。

らふオススメ度★★★☆☆(3.4)

芝浦電子 らふの感想や買い時について

芝浦電子は売上は冴えないものの、財務盤石な銘柄です。

2024年7月現在4.5%と高利回りで、高配当株投資にはもってこいの銘柄ですね。

買い時について

①利回り4.5%以上

→ここ1年は利回り4.5%ラインにいるため4.5%以上欲しい。

②株価3,000円以下

→直近1年の株価下支えである3,000円を割れば、割高で買う可能性は少なくなる。

③配当落ちの直後

→配当金を貰える権利日の直後です。通常、配当利回り分程度株価が下落します。

買い時はあくまで個人的見解です。

らふは、購入前に

直近の決算(不安材料がないか)

直近の取引状況(出来高、RSI等)

会社HPで最新情報(IRライブラリー)

などの情報も確認しています。

面倒ではありますが、以前の優良企業が

今も優良企業とは限らないですからね。

実際に、昔は良いと思っていた投資先が、減配したケースがあったため念には念を入れています。

皆さんも購入する前に最新の業績だけでも確認しておきましょう。

以下は企業分析のみならず、人生に役立つ書籍です。

書籍は1,000円程度と安く、得られるリターン(知識や考え方)は無限大。

非常にコスパの良い投資先です。

世界の富を牛耳るユダヤ人は、日本人の5倍も書籍を読んでいます。

投資本に限らず、書籍は積極的に買っていきましょう。

書籍はあなたの人生に豊かさをもたらせてくれるはずです。

数ある高配当株の入門書として一番オススメ!

これ一冊あれば、他の書籍は不要なレベルの完成度。

デメリットもきちんと触れており信頼できます。

高配当株投資で

”少しでもリターンを上げたいなら”絶対に買うべき書籍です!

家計管理のベストセラー本!

支出・収入・投資などお金の初歩を完全網羅。

学校では決して学べない”人生”に役立つ書籍です。

らふが資産3,000万円を達成できたのは、お金の大学が9割!と言っても過言ではありません!

この本のリターンは無限大、買わなきゃ絶対に損です。

衝撃的なタイトルとは裏腹に

いかに人生を豊かにするかを教えてくれる良書。

人生で一番若いのは今!

今しかできない経験の大切さを切実に訴えてきて、

読んだらすぐ行動したくなる。

20代、30代と若い人にこそ読んでほしい一冊!

高配当株投資でオススメの証券口座【SBI一択です】

殆どの証券口座は100株が最低購入単位です。

そのため、初期投資が50万円以上必要となるケースもあり中々手が出ません。

しかし、SBI証券ならば国内上場企業の9割を1株から購入でき

初期投資額が500円~と格安でスタートできます。

超大手の楽天証券でさえ、1株から買える銘柄は半分程度なので

SBI証券がいかに優れているか分かりますね。

もちろんらふもメイン口座として使っています。

加えて、業界最安クラスの手数料、使わない手はないですね。

高配当株投資はSBI証券

公式サイト:https://www.sbisec.co.jp/

最後までご覧いただきありがとうございました。

週に数回、記事を投稿しますので是非サイトのお気に入り登録をお願いします!

最終的な投資決定はご自身の判断・責任でお願いします。

記載内容の誤りおよび掲載された内容によって被ったトラブル・損失・損害等に対し筆者は一切の責任を負いません。

あらかじめご了承ください。